Umfangreicher Bankentest kürt die Top-Banken in Bayern nach den Vorgaben des Verbraucherschutzes

Qualitätsführer in der Baufinanzierungsberatung gesucht und gefunden

Der etablierte Bankentest („BESTE BANK vor Ort“) wurde im Jahr 2018 zum wiederholten Male in fast 250 Städten bundesweit von einem Team erfahrener Tester durchgeführt. Der Test „Top-Baufinanzierungsberatung“ untersuchte seit März 2019 in Bayern die Beratungsqualität der Banken in den vier größten Städten (München, Nürnberg, Augsburg und Regensburg) zzgl. der besten 10 Filialbanken aus dem Bankentest „BESTE BANK vor Ort“ (nach über 250 Beratungsgesprächen im Jahr 2018). Damit erhalten auch Filialbanken aus kleineren Städten die Chance, sich mit den i.d.R. größeren Kreditinstituten aus den Metropolen zu messen.

Diese Vorgehensweise ist in der Form einmalig und bietet Kunden und Banken gleichermaßen die Möglichkeit, sich über die eigenen Stadtgrenzen hinweg zu informieren bzw. positionieren.

Alle Tester haben eine bankspezifische Ausbildung absolviert und wären in der Lage, selbst eine fachlich fundierte Beratung durchzuführen. Vor dem Hintergrund sind vor allem die sog. „GOTs“ (Grundsätze ordnungsgemäßer Testkaufdurchführung) von besonderer Bedeutung für die einmalige Positionierung und Testdurchführung der Gesellschaft für Qualitätsprüfung mbH.

Die qualitative Bewertung erfolgt stets im Abgleich mit den aktuellen Standards für eine ganzheitliche Bedarfsanalyse bzw. Beratung. Das Testszenario sieht einen klar definierten Kundentypen vor, damit eine optimale Vergleichbarkeit (zwischen den Banken und/oder den Bundesländern/Regionen) gegeben ist.

Der Testkunde ist lediglich mit einer Haftpflicht- und einer Hausratversicherung ausgestattet, hat eine Unterdeckung bei der Altersvorsorge und keine sonstigen Versicherungen (u.a. keine Krankentagegeldversicherung und auch keine Berufsunfähigkeitsabsicherung). Ziel ist es, dass jeder Kunde gleich gut, umfassend und bedarfsorientiert beraten wird, bevor er sich über Jahre mit einer Baufinanzierung finanziell belastet.

Der konkrete Testfall sieht einen alleinlebenden Privatkunden vor, der fast 3.000, – Euro netto verdient und eine Eigentumswohnung in Höhe von ca. 200.000, – Euro finanzieren möchte. Das Besondere ist, dass der Kunde sowohl monatlich bereits einen Haushaltsüberschuss in Höhe von 700,- Euro als auch bereits ein Eigenkapital in Höhe von über 100.000, – Euro angespart hat.

Dies ist für eine Baufinanzierung eine sehr einfache und leicht zu finanzierende Anfrage. Vor dem Hintergrund kommt der Bedarfsanalyse der darüber hinausgehenden Finanzlücken eine besondere Bedeutung zu, da sich dieser Kunde neben der Finanzierung auch jede sinnvolle Absicherung leisten könnte. Da dies nicht immer der Fall ist, war es das Ziel, dass der Testfall keine besonderen Schwierigkeiten in der Finanzierung vorsieht, die an manchem Tag den Blick auf die ganzheitliche Finanzanalyse erschweren könnten.

Somit könnte man auch unterstellen, dass, wenn bei diesem „Ideal-Kunden“ diese Art einer umfassenden Finanzanalyse nicht stattfindet, die Wahrscheinlichkeit sehr gering ist, dies bei anderen (durchschnittlichen) Kunden der Fall ist.

In dieser Baufinanzierung ist die Frage nach der Laufzeit, der Zinsbindung, der Ergänzung mit einem Bausparvertrag oder auch die Hinzunahme von einem KfW-Darlehen o.ä. wichtig. Aber für diesen Kunden stellt die Finanzierung kein besonderes Finanzrisiko dar, da die Höhe des Darlehens lediglich ca. das 3fache des Jahres-Nettoeinkommens ausmacht. Deshalb liegt der Fokus auf der Erkennung und Beratung der finanziellen Lebensrisiken, die über die Finanzierung hinausgehen.

Wenn die klassischen Cross Selling-Themen in diesem Fall nicht erkannt bzw. angesprochen werden, schließt der Kunde diese erfahrungsgemäß – im Zeitablauf – bei den Mitbewerbern ab. Von der Bedarfssituation ausgehend, liegen bei diesem Kunden folgende Finanzthemen auf der Hand: Krankentagegeld, Berufsunfähigkeit, Bausparen und Altersvorsorge.

Damit lassen sich bei dieser Kundensituation leicht über 1.000, – Euro zusätzlich verdienen. Somit ist auch der Beweis erbracht, dass diese Art der umfassenden Beratung für alle Beteiligten Sinn macht und zur Ertragssteigerung für die Bank beitragen kann. Je nach Affinität und Ausgestaltung haben diese Produkte natürlich einen direkten Einfluss auf die Kapitaldienstfähigkeit des Kunden. Genau deshalb sollten diese Themen zuerst thematisiert werden, bevor man den monatlichen Überschuss berechnet.

Das ist das naheliegende Alleinstellungsmerkmal und die erlebbare (und notwendige) Beratungsqualität, die eine Filialbank von einer Direktbank (oder einem Vergleichsportal) unterscheidet. Deshalb sollte das in dieser Form und mit der gewünschten Qualität stattfinden – wenn dem so ist, dann werden die Filial- bzw. Regionalbanken auch weiterhin eine bedeutende Rolle im Baufinanzierungsmarkt spielen.

Details zu unserem Verbrauchertest nach dem aktuellen DIN-Standard

Als einziger Bankentest in Deutschland orientiert sich die Gesellschaft für Qualitätsprüfung mbH an den neuen Standards für die Finanzberatung privater Verbraucher. Der Fragebogen im Bankentest „Beste Baufinanzierung“ nutzt für die Beurteilung der Finanzanalyse Auszüge aus der DIN-Norm 77230 Basis-Finanzanalyse für den Privathaushalt. Aus Gründen der Vereinfachung und der Anwenderfreundlichkeit haben wir die nach unserer Einschätzung wesentlichen und für den Verbraucher typischen Finanzthemen aus der DIN-Norm ausgewählt.

Dieser DIN-Standard ist für alle Finanzdienstleister von großer Bedeutung, die einen hohen Anspruch an sich selbst haben und sich als Qualitätsführer verstehen. Für diese Banken und Sparkassen ist das ein Mindeststandard, den zu erfüllen eine Selbstverständlichkeit darstellt. Gerade vor dem Hintergrund, dass die Kernbotschaft „Absicherung vor Vorsorge“ aktuell nahezu in jeder Filialbank bzw. Regionalbank die Grundlage der eigenen Beratungsphilosophie darstellt.

„Deshalb freut es uns sehr, dass wir in Bayern die Top-Banken aus Sicht eines Kunden und des Verbraucherschutzes (auf Basis des DIN-Standards) veröffentlichen und diesen Banken besondere Aufmerksamkeit zukommen lassen können“, sagt Kai Fürderer, Mitglied der Geschäftsleitung der Gesellschaft für Qualitätsprüfung.

Die umfassende Finanzanalyse nach DIN 77230 finden Sie u.a. auch in der beigefügten Fallstudie.

In der beigefügten Präsentation finden Sie u.a. auch die idealtypische Finanzanalyse nach DIN 77230, die idealerweise als Grundlage – vor der Baufinanzierung – für die Bedarfsanalyse dienen sollte, um sich auf Basis dessen qualifiziert über die finanziellen Lebensrisiken unterhalten zu können.

2019_BESTE BANK vor ORT – Baufinanzierung_Bayern

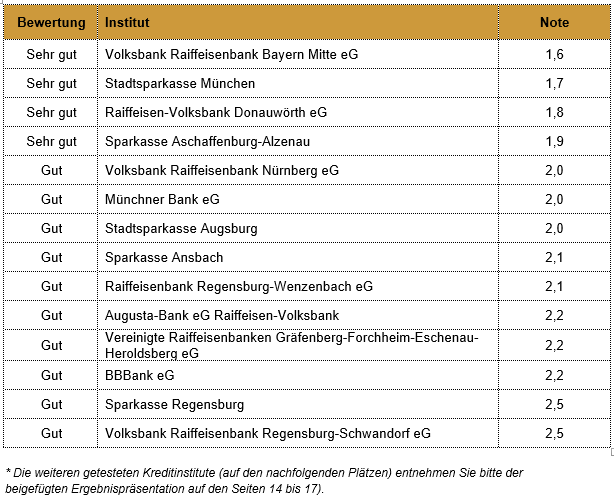

Bitte finden Sie beigefügt das Ranking* der „Top-Banken“ in Bayern:

Wichtige Information zur Zertifizierung auf Grundlage der DIN-Norm 77230 (Basis-Finanzanalyse für Privathaushalte):

Der Fragebogen im Bankentest „BESTE BANK vor Ort“ nutzt für die Beurteilung der Finanzanalyse Auszüge aus der DIN-Norm 77230 Basis-Finanzanalyse für den Privathaushalt.

Der Fragebogen im Bankentest „BESTE BANK vor Ort“ nutzt für die Beurteilung der Finanzanalyse Auszüge aus der DIN-Norm 77230 Basis-Finanzanalyse für den Privathaushalt.

Aus Gründen der Vereinfachung und der Anwenderfreundlichkeit hat die Gesellschaft für Qualitätsprüfung mbH die nach ihrer Einschätzung wesentlichen und für den Verbraucher typischen Finanzthemen aus der DIN-Norm ausgewählt. Somit bildet der Fragebogen keine vollständige und umfängliche Analyse im Sinne der DIN-Norm 77230. Einen Überblick sämtlicher Finanzthemen der Norm erhalten Sie u.a. beim Deutschen Institut für Normung unter www.din.de (Suchbegriff: DIN 77230).

Bitte finden Sie hier die Druckdatei für die Pressemitteilung:

2019_BESTE BANK vor ORT – Baufinanzierung_Bayern

Lesen Sie mehr zu unserer DIN-Zertifizierung auch jederzeit online auf unserer Homepage.

Weitere Quellen:

www.geprüfte-Beratungsqualität.de

www.zertprofinanz.de

Ansprechpartner / Pressekontakt:

Gesellschaft für Qualitätsprüfung mbH

Pressestelle

Eberhardstraße 51

70173 Stuttgart

Telefon 0711 553 249 93

E-Mail: info@gesellschaft-fuer-qualitaetspruefung.de

www.Gesellschaft-für-Qualitätsprüfung.de

Zum Presseportal der Gesellschaft für Qualitätsprüfung mbH

Fotoquelle: Gesellschaft für Qualitätsprüfung mbH